- もし貴方の請求書が25万円以下なら…ペイトナーファクタリングがおすすめ!

- 審査~入金まで最短10分(※業界最速)、手数料一律10%で調達額の予測を付けやすく、全ての業種で利用可能!

- 電話やメールでのやり取り不要、ユーザーの負担が少なく、とにかく簡単に利用できるところが強み

- 今利用しなくとも、アカウント登録は先に済ませておくといざという時にすぐにファクタリングできて便利です!

\ 審査たったの10分! 24時間即時出金! /

※アカウント登録無料!

\ 審査たったの10分! 24時間即時出金! /

※アカウント登録無料!

弊サイトには一部広告が含まれている場合がありますが、掲載情報や評価には一切影響を与えません。公平かつ中立的な立場でコンテンツを制作しております。

ファクタリングの契約形態には、ファクタリング会社と売掛債権を売却する会社の2社間で行う「2社間ファクタリング」と、ファクタリング会社と売掛債権を売却する会社と、さらに売掛先の企業を入れて3社間で行う「3社間ファクタリング」が存在します。

この記事では、2社間ファクタリングと3社間ファクタリングの違いや、それぞれのメリットとデメリットについて分かりやすく解説していきます。

2社間ファクタリングと3社間ファクタリングの違いやメリットとデメリットをきちんと理解し、貴方に最適なファクタリングを選ぶようにしましょう。

前述したように、ファクタリングの契約形態は2社間ファクタリングと3社間ファクタリングが存在します。

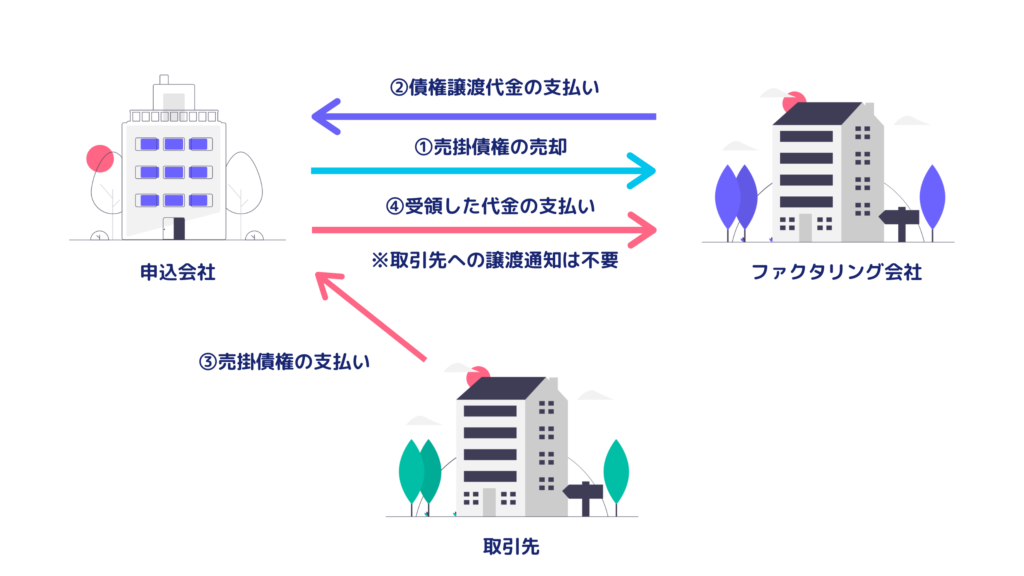

2社間ファクタリングとは①ファクタリング会社と②申込会社(売掛債権を売却する会社)のみで完結し、赤色の矢印のように売掛債権の代金は申込会社からファクタリング会社へ支払われます。

2社のみで完結する為、現金化までのスピードが早いのが大きな特徴です。Web/オンライン完結できるファクタリング会社はほぼ2社間ファクタリングになります。

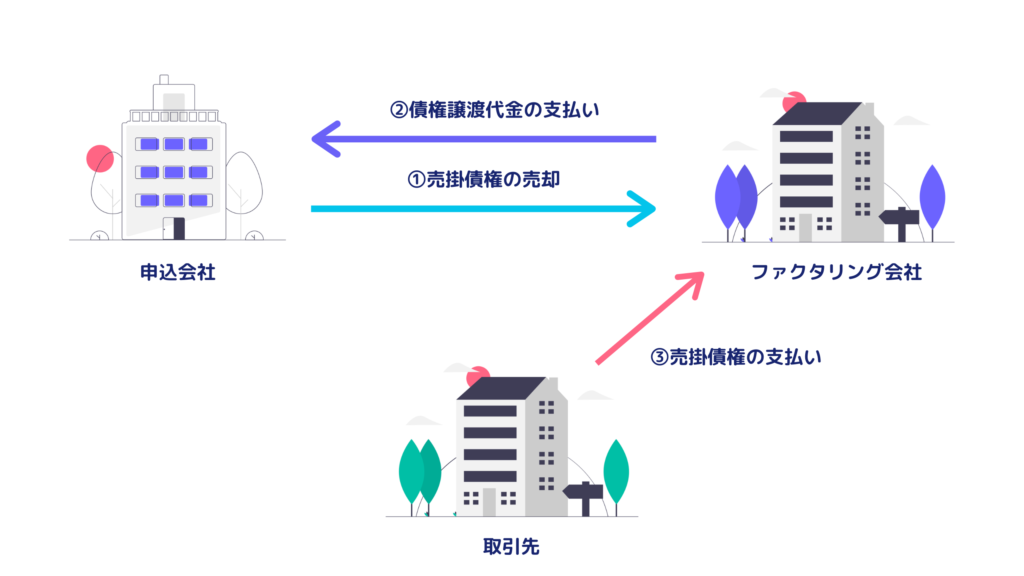

一方、3社間ファクタリングとは、申込企業ではなく、③取引先(売掛先)からファクタリング会社へ直接支払われるという契約形態です。取引先から直接ファクタリング会社に支払われるので当然取引先への通知は必要になります。

3社間で行われるため、現金化までのスピードは2社間ファクタリングに劣りますが、ファクタリング会社としては代金の回収リスクが下がるため手数料が安いという特徴があります。

違いを簡単に表にまとめると下記になります。

| 2社間ファクタリング | 3社間ファクタリング | |

| ファクタリング会社への支払い | 申込会社 | 取引先(売掛先) |

| 取引先への通知 | なし | あり |

| 取引スピード | 早い(最短即日) | 時間がかかる |

| 手数料 | 高い(8~25%) | 安い(2~8%) |

2社間ファクタリングのメリットとデメリットを詳しく紹介します。

申込企業とファクタリング会社の2社で契約が完結するため、取引先の承諾を得る必要がなく、審査に通ればすぐに資金を振り込んでもらえます。

ファクタリング会社によって異なりますが、最短即日で入金してくれる会社もあるほどです。

2社間ファクタリングは売掛債権の振込先を変更しないので一旦申込企業の口座入金されます。したがって取引先にはバレずに利用できます。

ただし遅滞なくファクタリング会社の口座に送金する必要があるのです。そのため、2社間ファクタリングの契約の中には「業務委託契約」も含まれます。(売掛金の回収業務委託)

これは大きなデメリットのひとつです。

2社間ファクタリングは現金化が早く、取引先にもバレずに利用できるというメリットを利用者に享受する分、ファクタリング会社が背負うリスクが増えます。

ファクタリング会社が背負うリスクとは、「買い取った売掛債権を直接回収できない」ことです。

一旦申込企業の口座入金されるため、申込企業が使いこんでしまったりファクタリング会社に送金しなかったりというリスクが発生するのです。

このような資金の持ち逃げについては、売掛先企業から申込企業の口座を経てファクタリング会社へ入金される形態である2社間ファクタリングを利用した場合に起こるものです。

しかし、ファクタリング会社にはこの事態を防止する方法がなく、利用者の善意に頼る他ありません。

ファクタリング会社にとって、資金が回収できないのは最大のリスクなので、その分手数料が高くなるというわけです。

業界相場でいうと、8~25%が妥当なところになります。

2社間ファクタリングの場合、「二重譲渡」というリスクも発生しかねません。

二重譲渡は、同一の売掛債権を別々のファクタリング会社に売却して資金を得る行為です。この場合、売掛債権は1つしか存在しないにも関わらず、2社のファクタリング会社が同じ債権を買い取ってしまっているので、どちらか一方は全く資金を回収できないという状況に陥ります。

これを防ぐために「債権譲渡登記」を行います。これは、売掛債権が誰の所有なのかを明確にする手段であり、公的なものです。債権譲渡登記は必須ではありませんが、二重譲渡を防ぐために申込企業負担で登記をするのです。それにかかる司法書士費用なども含め、大体5~7万円が相場といったところでしょうか。

2社間ファクタリングの場合、こういった追加の費用も必要になる場合もあります。

取引先(売掛先)も含めて契約を行うので、取引先の同意が得られて特に問題がなければ審査は通過します。売掛先企業が、ファクタリングの利用と自身の会社も審査にかけられることを了承したことになり、決済ができなければ自身の信用に関わってきますからね。

3社間ファクタリングの場合、手数料の相場は大体2~8%程度です。

ファクタリング会社はリスクによって手数料率を決定します。

3社間ファクタリングの場合、買い取った売掛債権の代金を直接売掛先企業から受け取れるため、2社間ファクタリングと比べてリスクが軽減されているので、手数料が安いというわけです。

大きなリスクと言えば「売掛先企業の倒産」でしょうか。

3社間ファクタリングは取引先(売掛先)から直接ファクタリング会社へ支払いが発生するので、取引先の同意は必須です。

しかしながら、ファクタリングはまだまだ一般的な資金調達方法と言えるほど知名度はなく、取引先に「融資じゃなくてファクタリングを使うほど資金繰りが厳しいのか」とマイナスのイメージを持たれてしまう可能性があります。

そのため、特にまだ取引先の少ない中小企業の経営者は今後の取引にマイナスの影響が出るリスクを考慮し、手数料が高くなっても取引先の同意が不要な「2社間ファクタリング」を利用するケースが多いです。

3社の同意が必要+3社間で契約(署名捺印)が必要、となるのでどうしても時間がかかります。すぐに資金が必要な場合3社間ファクタリングを利用するのは非効率でしょう。

2社間ファクタリングと3社間ファクタリングの違いは下記の通りです。

| 2社間ファクタリング | 3社間ファクタリング | |

| ファクタリング会社への支払い | 申込会社 | 取引先(売掛先) |

| 取引先の合意 | なし | あり |

| 取引スピード | 早い(最短即日) | 時間がかかる |

| 手数料 | 高い(8~25%) | 安い(2~8%) |

2社間ファクタリングは取引先の合意が不要で、現金化までのスピードも早いですが手数料が高いです。

3社間ファクタリングはその逆で、取引先の合意が必要でその分時間もかかりますが手数料が安いです。

ファクタリングの目的にもよりますが、マイナスのイメージを持たれてしまうリスクを考慮して中小企業経営者は2社間ファクタリングを利用するケースが多いです。

ファクタリング会社での勤務経験を持つライターが、公式HP、直接取材、金融庁、法務省のHP等信頼できる情報ソースを元に、資金調達に強い宮城彩奈行政書士(行政書士さい事務所)の監修を受けた上で分かりやすく執筆しています。

助成金・補助金などの資金調達をご希望の方は行政書士さい事務所へお問い合わせください。